Kurz-Analyse zur Service Properties Trust Aktie (US81761L1026)

Service Properties Trust ist ein US-amerikanischer Immobilienfonds aus Newton, Massachusetts. Das Portfolio des Unternehmens umfasst Hotels sowie Einzelhandelsimmobilien in den USA, Kanada und Puerto Rico. Zu den Immobilien aus dem Hotelgewerbe gehören Häuser bekannter Marken wie Marriott oder Hyatt.

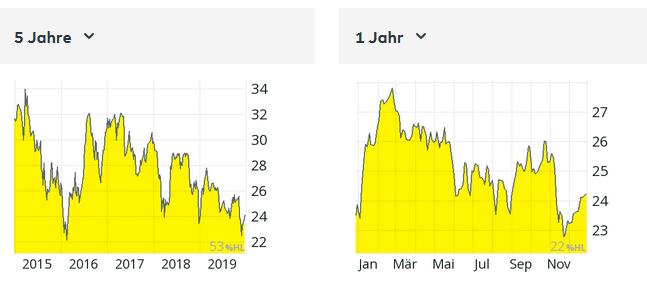

Aktie in der Korrektur

Quelle: comdirect

Die Service Properties Trust Aktie korrigierte in den vergangenen zwei Jahren. Charttechnisch könnte die Aktie bei 22,50 $ einen Boden gefunden haben. Mit 24,21 $ wird die Aktie deutlich unter dem Hoch aus dem Jahr 2015 (34,20 $) gehandelt und dürfte noch einiges Potenzial haben. Immobilien in guten Lagen sind weiter gefragt. Dies gilt besonders, solange die Fed weiter viel Liquidität in den Markt pumpt.

Gewinnsprung 2019

Die Gewinnprognose des Unternehmens verspricht für 2019 einen Gewinnsprung von 64,6 % im Vergleich zum Vorjahr. Mit einem Gewinn von 1,86 $ je Aktie sinkt das KGV auf 12,63. Damit ist der Service Properties Trust am unteren Ende der Branche zu finden, was einen Kauf attraktiv erscheinen lässt. Im dritten Quartal 2019 litt das Ergebnis unter dem Kauf eines hochwertigen Nettomietportfolios von 767 serviceorientierten Einzelhandelsimmobilien im Wert von 2,4 Mrd. US-Dollar. Diese Einmalbelastung sollte das Unternehmen eher aufwerten.

Attraktive Dividenden

Für einen Kauf sprechen die attraktiven Dividenden. Nach 2,11 $ je Aktie im Vorjahr rechnet das Unternehmen in diesem Jahr mit 2,14 $. Im kommenden Jahr soll sie auf 2,18 $ steigen. Daraus ergibt sich eine Dividendenrendite von 9,11 %. Hohe Dividenden dürften in den kommenden Jahren weiterhin zu erwarten sein. Weil Service Properties Trust als Real Estate Investment Trust agiert, verpflichtet sich das Unternehmen im Gegenzug für Steuervergünstigungen zur Ausschüttung eines Großteils des Gewinns in Form von Dividenden. Es gibt wenige Aktien aus dem Immobiliensektor, die regelmäßig ähnlich hohe Dividenden-Renditen erzielen. Ein Beispiel aus Deutschland ist Vonovia. Das Unternehmen kommt in diesem Jahr auf rund 3,3 %.

Die Risiken von Service Properties Trust Aktie

Einen kritischen Aspekt sollte man nicht aus den Augen verlieren. Service Properties Trust ist von einer guten Auslastung der Hotels abhängig. Sollte die Konjunktur abkühlen, könnte die Auslastung von Hotels sinken. Auch die zweite Sparte, der Einzelhandel, dürfte von Turbulenzen in der globalen Konjunktur beeinflusst werden. Die ungelösten Handelskonflikte können für die weitere Entwicklung der Service Properties Aktie nachteilig beeinflussen.

Aktuell präsentierte sich die Konjunktur in den USA robust. Wenngleich zuletzt Gewinne etwas schwächer ausfielen, profitiert die US-Wirtschaft weiterhin von einer lockeren Geldpolitik der Fed und von Steuererleichterungen. Die Trump-Administration hat weitere Steuererleichterungen angekündigt, welche die Konjunktur weiter tragen sollten. Das Risiko einer Rezession ist gering.

Die in den kommenden Jahren zu erwartenden hohen Dividenden-Renditen und der relativ günstige Preis machen die Aktie für einen Kauf interessant. Andererseits weist das Rating von Standard & Poor´s sowie von Moody´s auf Risiken hin. Beide Agenturen bewerten den Service Properties Trust als durchschnittlich gute Anlage, wobei eine Verschlechterung der gesamtwirtschaftlichen Lage zu Problemen führen kann.

Die Service Properties Trust Aktie wurde von Moody´s mit Baa3 (durchschnittlich gute Anlage) bewertet. Moody´s ist kritischer und gibt ein BB (spekulative Anlage). Angesichts der zu erwartenden Dividenden und der freundlichen Entwicklung am Immobilienmarkt ist der Kauf der Service Properties Trust Aktie ein kalkulierbares Risiko, über das man nachdenken kann. Ein mögliches Kursziel könnte bei 29 $ liegen.

Ich persönlich kaufe diese Aktie über mein Depot bei CapTrader in den USA statt bei einem deutschen Börsenplatz.

Hi, nachdem die Aktie über 82% (stand 03.04.2020) verloren hat, würde mich interessieren, ob du nach wie vor von dem REIT überzeugt bist bzw. Ihn empfehlen würdest.

Liebe Grüße,

Patrick

Hallo Patrick,

in dieser Kurzanalyse wurden ja bereits die Risiken genannt und genau aus diesem Grund ist die Aktie auch so stark gefallen, da einige Bereiche derzeit schwer betroffen sind.

Aktuell würde ich abwarten wie sich die Coronakrise entwickelt,gerade in den USA steht man ja noch ganz am Anfang und es läßt sich derzeit nur schwer abschätzen wie die Auswirkungen sein werden.

Es kommt hier auf die Risikofreude von dir an. Ich gebe hier grundsätzlich keine Kaufempfehlungen, jeder muss selbst auf sein Geld aufpassen.